par Paul Hubert

La politique monétaire américaine a commencé de se resserrer en décembre 2015, le taux directeur de la Fed passant d’une fourchette cible de 0 – 0,25% à 0,75 – 1% en 15 mois. Un élément complémentaire de sa politique monétaire concerne la gestion de la taille de son bilan, conséquence des programmes d’achat de titres financiers (aussi appelés programmes d’assouplissement quantitatif ou QE). Le bilan de la Fed pèse aujourd’hui 4 400 milliards de dollars (soit 26% du PIB), contre 900 milliards de dollars en août 2008 (6% du PIB). L’amélioration de la situation conjoncturelle aux Etats-Unis et les potentiels risques associés au QE posent les questions du calendrier, du rythme et des conséquences de la normalisation de cet outil non-conventionnel.

Les procès-verbaux de la réunion du comité de politique monétaire (FOMC) du 14 et 15 mars 2017 fournissent certains éléments de réponse : la procédure de réduction du bilan de la Fed devrait se faire par le non-réinvestissement du produit des titres arrivant à échéance. Aujourd’hui, alors que les programmes de QE ne sont plus actifs depuis octobre 2014 et que la Fed ne crée plus de monnaie pour acheter des titres, elle continue de maintenir la taille de son bilan constante en réinvestissant les montants des titres arrivant à terme. Le FOMC devrait stopper cette politique de réinvestissement « plus tard cette année » [1] et par conséquent commencer la réduction de la taille de son bilan. Conformément aux principes de normalisation de ses politiques publiés en septembre 2014 et décembre 2015, la Fed ne vendra pas les titres qu’elle détient, ainsi elle ne modifiera pas sur les marchés financiers la situation d’équilibre sur les stocks mais uniquement sur les flux. L’incertitude demeure quant au rythme auquel le non-réinvestissement sera réalisé, en fonction des titres concernés par le non-réinvestissement, et quant à la taille finale souhaitée du bilan de la Fed.

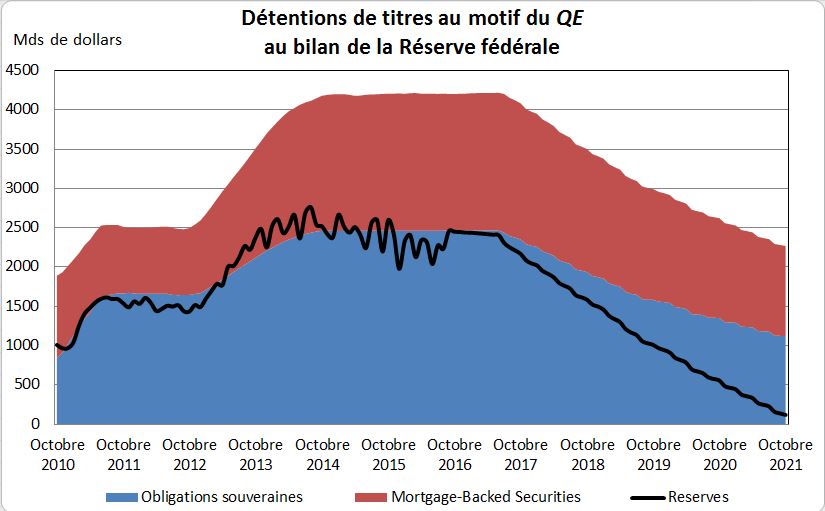

La lecture du procès-verbal de la réunion de mars indique aussi que « les membres préfèrent généralement l’option consistant à stopper les réinvestissements des titres du Trésor et des MBS ». Des économistes de la Fed ont publié en janvier 2017 dans une FEDS Notes une simulation de la taille du bilan de la Fed sur la base des hypothèses énoncées ci-dessus. En supposant que le non-réinvestissement commence en octobre 2017 et à l’aide de leurs données sur le portefeuille d’actifs détenus par la Fed, le graphique suivant a été élaboré.

Source: Federal Reserve Board.

Ces projections montrent qu’une politique de non-réinvestissement implique que le bilan diminue d’environ 600 milliards de dollars par année jusqu’en octobre 2019, de 400 milliards de dollars la troisième année et de 300 milliards de dollars la quatrième année. Les avoirs du Trésor diminuent de 1 200 milliards de dollars tandis que les détentions de MBS diminuent de 600 milliards[2]. Selon ces hypothèses, le montant des réserves sera de 100 milliards de dollars en octobre 2021, soit leur niveau d’avant-crise, tandis que la Fed aura à cette date des quantités de dette du Trésor et de MBS d’un montant équivalent (environ 1 100 milliards chacune). Se pose la question de savoir à quelle taille de bilan la banque centrale souhaite revenir : le montant nominal d’avant-crise, le montant exprimé en part du PIB d’avant-crise ou un niveau plus élevé (la détention de titres pouvant servir ses objectifs de stabilisation macroéconomique et de stabilité financière [3]) ? En ne répondant pas explicitement à cette question, la Fed se laisse la possibilité d’ajuster son objectif en fonction de la réaction du marché et le temps de décider quelle taille viser si elle souhaite utiliser cet instrument de façon pérenne.

L’impact économique et sur les marchés financiers d’une telle baisse de la taille du bilan pourrait être limité. Alors que les anticipations privées de ces changements dans la taille et la composition du bilan de la Fed devraient jouer sur les conditions financières, en modifiant les équilibres d’offre ou de demande de titres financiers, les différentes annonces liées à cette normalisation de la politique monétaire n’ont pas eu d’effet pour le moment. Après la publication des procès-verbaux des dernières réunions du FOMC ou de la FEDS Notes décrivant cette politique de réduction, ni les taux d’intérêt, ni le taux de change du dollar, ni les marchés boursiers n’ont réagi. Soit les marchés financiers n’ont pas incorporé cette information (parce qu’elle est passée inaperçue ou qu’elle n’est pas crédible), soit elle était déjà incorporée dans les prix d’actifs et dans leurs anticipations futures.

Autrement dit, il ne semble pas que la réduction de la taille du bilan à venir, si elle se fait sur la base des modalités communiquées, vienne resserrer davantage les conditions monétaires et financières au-delà des hausses à venir des taux d’intérêt, l’instrument conventionnel de la politique monétaire[4]. Si tel était le cas, la normalisation porterait bien son nom. Appliquée à la zone euro, elle tendrait à montrer qu’une politique monétaire ultra-expansionniste n’est pas irréversible.

[1] Plus précisément : « À condition que l’économie continue de croître comme prévu, la plupart des membres (…) jugent qu’une modification de la politique de réinvestissement deviendra appropriée plus tard cette année ».

[2] Sous l’hypothèse que les besoins nets de financement du gouvernement américain seront d’environ 300 milliards de dollars par an sur ces 4 années, la diminution de la demande de titres publics par la Réserve fédérale sera d’un ordre de grandeur similaire.

[3] Cette question est abondamment débattue dans la littérature académique depuis la mise en place des programmes de QE, voir parmi d’autres Curdia et Woodford (2011), Bernanke (2016), Reis (2017).

[4] Alors que la réduction du bilan devrait en théorie jouer principalement sur les taux d’intérêt à long terme, l’absence de réponse couplée aux récentes hausses du taux d’intérêt à court terme pourrait avoir pour conséquence d’aplatir la courbe des taux aux Etats-Unis et ainsi réduire la marge d’intermédiation des banques.

Poster un Commentaire